ここでは、”THE会計学入門”といえる固定資産の減価償却を説明します。

減価償却とは何か

減価償却は第11章で説明する貸倒引当金と同じく簿記の世界へようこそという感じの知識です。最初は意味がよくわからないかもしれませんが、がんばって理解してください。やはり最初は具体例から入ります。

最初の方でよく婚活の例えをしましたが、久々にそれで行きます。あなたは婚活女子です。婚活パーティーで外見が合格の男子を見つけました。そこで、ストレートに年収を聞いたところ年収1,000万という回答があったとします。もちろん、みなさんはすでに損益計算書だけではその人の経済状況がわからないことを知っています。そこで、すかさず、貯金はどれくらいありますかと尋ねたところ、50万円しかないという残念な回答が返ってきました。確かに50万円も今の経済状況では立派な金額ですが、年収1,000万円で貯金が50万円ということから、いくらお金があっても足りないタイプだというのがわかります。

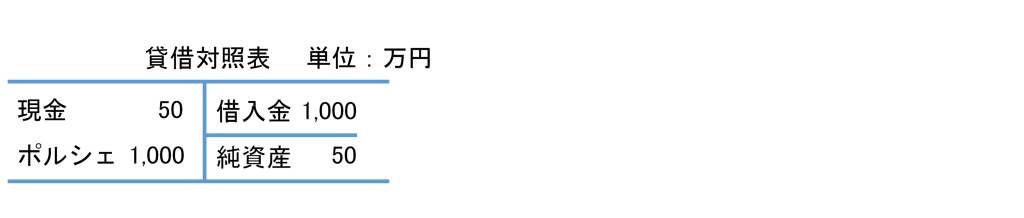

がっかりしながらも、会話を続けていたところ意外な事実がわかってきました。なんと車が趣味でポルシェを所有していることがわかりました。しかも新車で最近買ったばかりと言うのです。ポルシェは間違いなく価値があります。中古だとしても数百万円で売れることは確実です。現金がなくとも、飲み代等の無駄遣いのみではないことがわかり、もう少し調査してみる必要があります。そこで、もっと詳細を知るべくその人の貸借対照表を見せてほしいとお願いしたところ、下記のようなものが出てきました。

これをみて何がわかりますか?結果は相当残念な感じです。確かに、車は相当資産価値がありそうですが、借入金も相当あり、おそらくローンで買っていると思われます。そして、その金額からすると、頭金なしで買っているようです。もうみなさんは十分ご承知でしょうが、どんなに資産を持っていてもそれと同じだけ負債があれば純資産はゼロです。つまり、この人の純資産はやっぱり50万円でした。

さて、ここでさらに問題があります。みなさんはこの人の純資産は50万円でよいと思いますか?問題はポルシェの計上金額です。借入金は借りた金額(=返す金額)ですから、これでよいと思います。ただ、ポルシェの価値はどうでしょうか。確かに買った時点では1,000万円の価値があったかもしれません。しかし、もうすでに使用している以上中古状態です。車は一度乗ってしまえば価値はぐんと下がります。もちろん、まだ買ったばかりですから半値とはいかないかもしれませんが、2割3割減は確実です。

ただし、問題はその価値は実際に売ってみるまでわからないことです。もちろん、中古車販売のWEBサイトにモデルや走行距離を入力して簡易見積もりを取ることはできますが、実際の価格は業者が詳しく見ないとわからないし、また、業者によっても結果は違うでしょう。

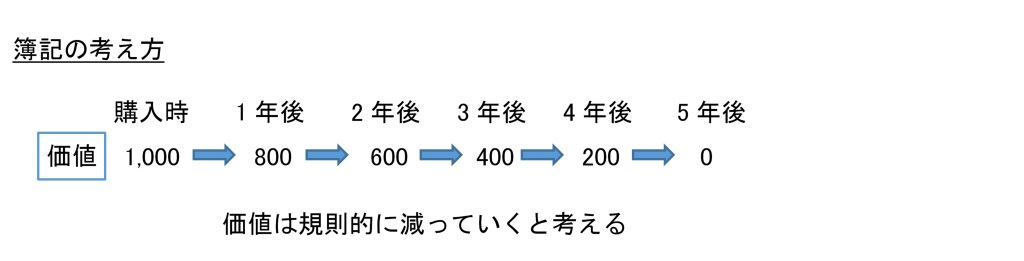

そこで、簿記の世界では減価償却という考え方が登場します。これは、いかにも会計学的な考え方です。結論から言うと、簿記の世界では、こう考えるのです。上記のポルシェの価値ですが、買った時の価値は購入価額の1,000万円です。1年後の価値は800万円、2年後は600万円、3年後は400万円というように毎年200万円ずつ価値が減っていき、5年後にゼロになります。

これは、確かにおかしい考えです。自動車の価値がそんなに規則的に減少していくはずはないからです。そもそも5年後に価値がゼロになるはずもないし、また、価値の減少はその車の状況つまり利用状況次第です。週末しか乗らずに事故もなければ、ポルシェなんて相当長く乗れますが、営業等で酷使すれば、1年でも結構価値は下がります。

ただし、会計学では真実よりもルールを重視します。もし、中古自動車の価値がすぐにわかればよいのですが、これはなかなかわかりません。また、そもそも正解は実際に売らない限り分かりません。そんな状況で、貸借対照表には自動車の価値(売却価格)を乗せましょうなんてルールを決めると、大変なことになります。各自がいろいろと見積りをして、“真実”の自動車の価値を財務諸表にのせることになりますが、財務諸表を見る人は全く信用できなくなります。財務諸表をよくしたい人はあれこれと理由をつけて高めに言ってくるでしょうし、また、税金を払いたくなくて損失を多く出したい人はかなり低い価格を言ってくるでしょう。つまり、各自が勝手なことを言い始めて財務諸表が全く信用できなくなるという最悪の事態が発生するのです。もちろん、不動産鑑定士のような新しい資格で公認中古車鑑定士とかを作れば何とかなりそうですが、世の中の会社全部が決算時にその人たちに高いお金を払って見積りを依頼しなければならないというのはおそらく誰も納得しないでしょう。財務諸表を作るためにお金をかけるというのはある意味ばかばかしいです。

そこで、本当の売却価値がどうかというよりも、みんなで同じルールで価値を減らしていきましょうという考えが生まれたわけです。下手に真実を追求した結果、好き放題の貸借対照表が出てきて、財務諸表全体が信用できなくなるくらいなら、みんなで同じルールで作りましょうということです。

減価償却の妥当性

具体的に仕訳を見てみてから、もう少し深入りしてみましょう。

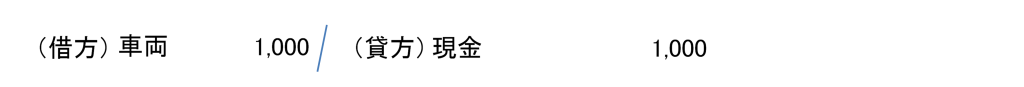

例1 期首(4月1日)に自動車を現金1,000円で購入した。

これはもう大丈夫ですね。

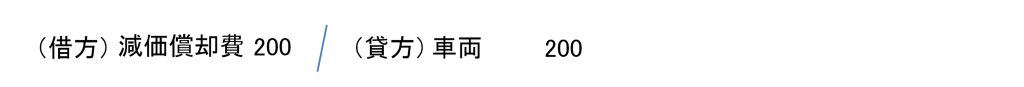

例2 1年が経過し3月31日になった。

これが減価償却です。まず、この仕訳は車両の価値が減っていることを認識する仕訳ですから、貸方は車両(資産の減少)です。そして、借方は減価償却費という勘定科目を使います。減価という言葉は文字そのままなので大丈夫だと思いますが、償却という単語は貸倒損失と同じです。つまり、これも実は減価と同じ意味です。資産の価値が徐々に減っていくという意味です。簿記ではよく使う言葉なので慣れてください。当然この減価償却費は資産減少の理由なので費用です。

この減価償却費についてもう少し見てみましょう。今回は損益計算書を中心に見ていきます。

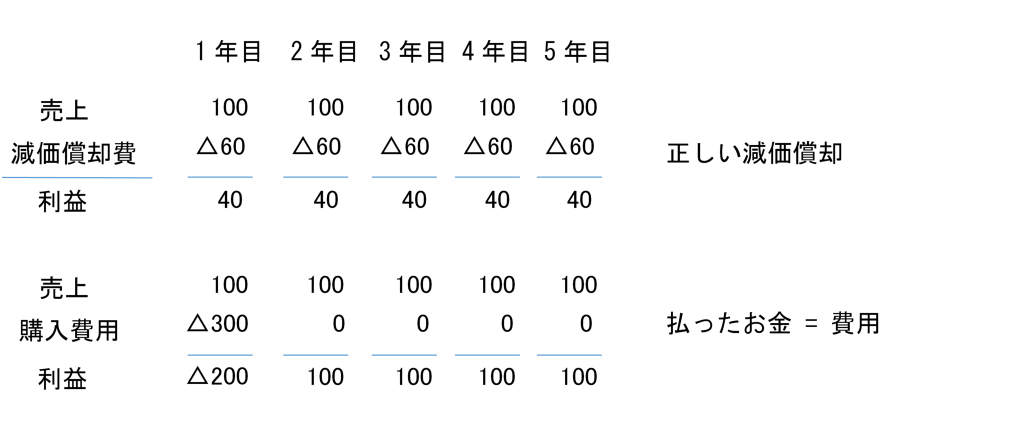

みなさんがタクシー会社を始めたとします。そこで元手300円で、自動車を買い、5年間タクシー会社を頑張って続け、毎年100円の売上があったとします。その時の損益計算書で減価償却費をみてみましょう。見やすいように縦書きにします。また、例を簡単にするため、自分の給料とかガソリン代とか自動車の修理代とかは無視します。

まず、上は簿記のルールに従って、減価償却費を計上しています。そして、下は1年目に300円使ったので300円の費用とし、2年目以降は既に自分のものになった自動車を利用しているだけでお金は出て行ってませんから費用はゼロとしています。この2つの比較で減価償却費が何をしたいのかまずつかんで下さい。

下の損益計算書はいけません。なぜかというと一年目に300円という現金は使いましたが、使った瞬間は300円の自動車と交換しただけで、何も消費していないからです。ただし、その自動車が5年間で価値が減っていくわけです(もちろん5年間というのもただの仮定・ルールですが)。つまり、5年間かけて、300円のものが無価値になっていくわけです。別の言い方をすると5年間かけて300円の物を消費していくとも言えます。つまり、自動車の価値が実際にどう減っていくかは別として5年間で300円の資産が無価値になるので、トータル300円の費用を5年間で計上する必要があります。このトータル300円の費用(資産価値減少)を5年間でどう配分するのかというのがまず、減価償却のスタートです。そして、簿記3級では、毎年同じ金額だけ減らしていく方法(定額法)を学びます。

ポイントの2つ目は、毎年減価償却費を同じ金額だけ計上することの妥当性です。簿記の理論ではこれが正しい計上となります。確かに自動車の価値は毎年60万円ずつ減っていくわけではなく、その使用状況に応じて減っていきます。しかし、先ほども述べたように、実際の価値の減少を正確に測定することは困難だし、またそれを無理に求めると財務諸表作成の恣意性(好き勝手性)が高まり信頼性が減ります。だから、仕方なく、一定のルールに従って減価償却していくのが良いと先ほどは述べました。

しかし、簿記の世界では仕方ないというより、むしろ減価償却を積極的に評価する考えもあります。それは、費用の平坦化という考えです。確かに、自動車の価値は使用状況の応じて減っていきますが、この自動車はタクシー事業を始めるために購入したものであって、転売目的で買ったわけではありません。実際タクシー会社が自動車を購入した後で、いくらで売れるかなんてのはあまり気にしないでしょう。確かに市場価額は減っていくのでしょうが、動かなくなったり、お客が嫌がるくらいぼろぼろにならない限り、いくらで売れるかなんていうのは気にしないわけです。つまり、使用する目的で買ったのであって、転売目的ではないのだから、売却価格がいくらかとか気にせず、使い終わるまでの期間に渡って、費用を規則的に認識するのが良いという考え方です。同じ自動車を使って同じタクシー事業をしているのに、中古車市場の値動きで利益が増えたり減ったりしたらそっちの方がわかりにくく、規則的に価値を減らしていく方が、ある意味同じ自動車を使って同じビジネスをしているという実態を反映していると考えるわけです。先ほどの例を少し修正してみます。実際には毎年同じ売り上げのわけはないですからね。

上の2つの、損益計算書はどちらがわかり易いですか?ともに5年間の減価償却費は300円です。下の方は、実際の自動車の価値を反映した(と作成者が主張している)ものです。確かに正確なのかもしれませんが、なんだかわかりにくいわけです。同じ自動車を使って、同じタクシー事業をしているだけということを考えると、上の方がより実際の感覚に合っているような気がしませんか?それに下の方は、数字を作って無理やり毎年利益を出しているような疑いも捨てきれないですしね。

以上で減価償却は理解できたでしょうか。長々と説明しましたが、結論はこうです。貸借対照表に固定資産をいくらで計上すべきかと考えた時、固定資産は使用すれば価値は減っていくため、毎年その計上金額を購入金額より減らしていく必要があるが、その価値を正確に見積もることは実務上困難だし、それを認めると返って財務諸表の信頼性が落ちるので、規則的に金額を減らしていくことにする。そして、損益計算書の観点から考えると、その、価値を減らしていく金額は費用として計上しなくてはいけないが、規則的に減らしていく方が返ってわかりやすい。そして、その規則的に貸借対照表価格を減らしていき、減らした金額を費用とする作業が減価償却です。

なお、今まで自動車は5年で減価償却するかのような誤解を与えたかも知れませんが、説明の便宜上5年としただけで、4年と決める場合もありますし、6年の場合もあるので気をつけて下さい。下記に詳述します。

減価償却の仕訳詳細

上の説明では、減価償却とは何ぞやを説明するためにいろいろと端折ったところがあるので、正確な仕訳の詳細を説明します。

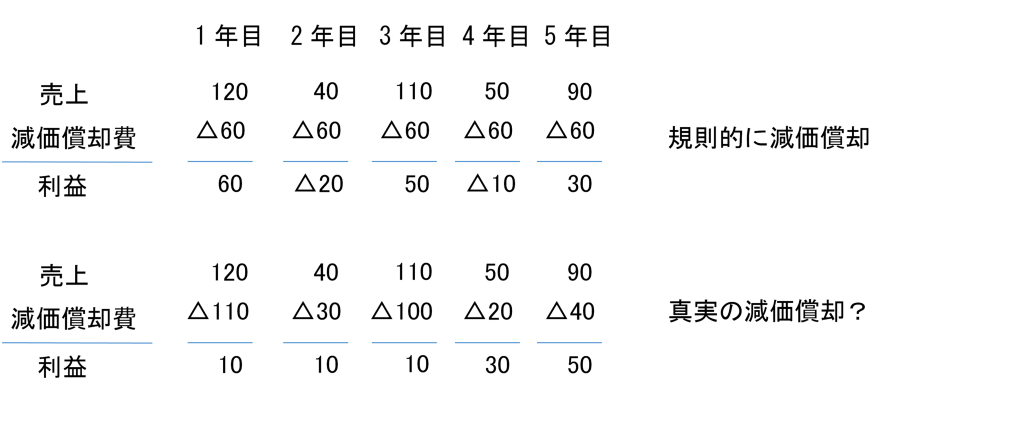

まず、減価償却するためには、取得原価と耐用年数と残存価格という言葉をまず覚える必要があります。それは下記の概念です。

取得原価は固定資産を購入した価格です。取得原価には付随費用が入ることをしっかり思い出して下さい。4-8で説明しています。ちなみになぜかは後にじっくり説明します。

耐用年数はその固定資産の利用年数のことで資産によって当然違います。建物は数十年ですが、車両は数年です。また、同じ建物や自動車でも利用方法や利用目的によって違います。この年数で減価償却して価値を減らしていきます。もちろん、減価償却を始める段階で耐用年数は決めなくてはいけませんが、実際に何年利用するかは使い終わってみないと分かりません。しかし、ルールを決めるというのが減価償却の本質ですから、固定資産を買った時点で、今後何年利用するかをしっかりと見積もって、それを耐用年数とします。

では残存価格とはなんでしょうか。上の説明ではあたかも自動車が5年使うと価値がゼロになるように説明しましたが、実際はゼロにはなりません。しかし、こんなものは分かるはずもないのでふつう取得価額の10%とします。やはりルールを決めてそれにしたがって規則的に処理するというのが最優先なわけです。すべてにおいてルールが優先です。もちろん、残存価格をゼロにしても良いです。それは実際の利用予定次第でしょう。タクシー業は接客業ですから、車の価値がゼロ(廃車寸前)になるまでつかうことは珍しいでしょうが、工場で電動のこぎりとかを買えば壊れるまで(価値ゼロ)使うのが普通でしょう。

通常の決算整理仕訳

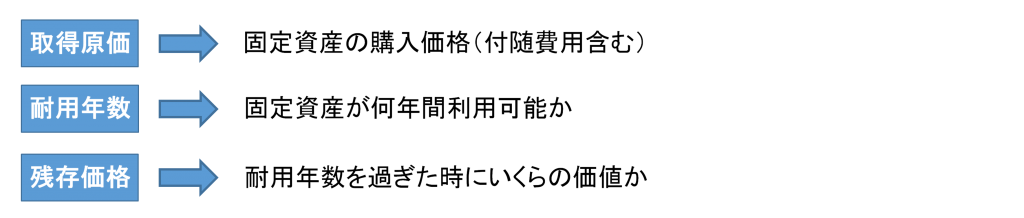

備品を1,000円で買ったとします。取得原価は1,000円です。そして耐用年数が5年、残存価格が10%とします。これは5年後に備品の価値が100円になることを意味します。つまり、5年間で900円だけ価値が減少するわけです。したがって900を5で割って毎年180だけ価値が減少すると仮定して仕訳をきります。

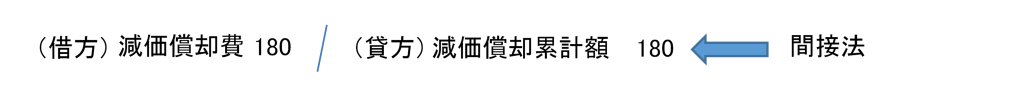

仕訳は下記のようになります。

もしくは

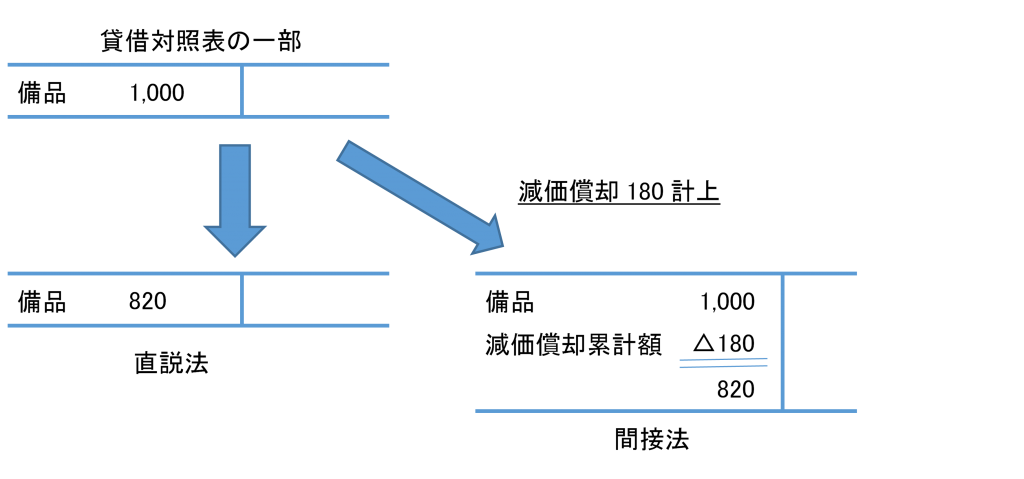

下の間接法は先ほどは説明しませんでしたが、こちらの方が一般的です。どちらでもよいのですが、貸借対照表の見栄えが変わります。下記に例を示しましょう。

どちらが良いのかというと、直説法だといくらで買ったものなのか分からなくなるので間接法が好まれます。例えばやはりタクシー会社だとして、タクシーが100万円分あるとしても、本当は1,000万マイナス900万で100万なのか、120万マイナス20万で100万なのかで事情が違うからです。

前者であれば、数台のタクシーを持ってるのだろうけど、どれも結構年数が経っているのが予想できますが、後者は一台しかないが比較的新しいのかなとわかるからです。また、工場なんかでは、機械1億円とあってもなんだか分かりませんが、機械10億円+減価償却累計額9億円と総額表示にすれば、設備が結構老朽化してることが分かります。

減価償却累計額は貸倒引当金と同じで、資産のマイナスです。資産か負債かと聞かれれば資産ですが、金額は常にマイナスです。もっとも借方か貸方かと聞かれれば貸方ですから注意して下さい。間接法が一般的なので、以下は全て間接法で説明します。

なお、すっかり減価償却の説明に夢中になって基本的な説明を忘れていました。減価償却は決算整理仕訳です。もうわかると思いますが、自動車の価値は日々減っていますが、毎日減らすのは面倒です。また、何か取引があるわけではなく、一年にいくら減らすと決めてやっていきますので、決算整理として決算日に仕訳を起こします。

次に、期中購入を見てみましょう。

期中購入の場合の決算整理仕訳

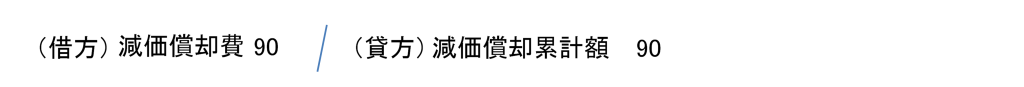

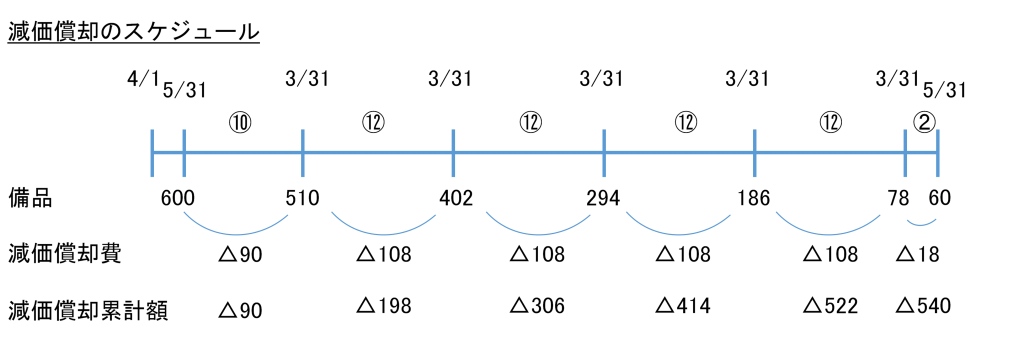

ここでは減価償却は月割り計算だということをしっかり理解して下さい。

例1 決算期は4月1日から3月31日で、5月末に備品600円を購入した。耐用年数は5年とし、残存価額は10%とする。決算整理仕訳はどうなるか。

さて、90という数字をどうやって出すのでしょうか。まず、600円で購入しましたが、残存価額が10%なので、5年間で減価償却しなくてはいけないのは、600-600×10%=540です。そして、これを5で割ってはいけません。なぜかというと減価償却は月割り計算するというルールがあるからです。つまり540を5年×12か月=60か月で減価償却すると考えます。そして、5月末に購入しているので、今期に使用したのは6月1日からの10か月です。したがって、540円×10か月÷60か月=90円となります。

上記のようなスケジュールで固定資産の価値は減っていきます。なお、間接法では減価償却累計額のマイナス金額が増えていきます。その場合の固定資産の価値は差額で把握されます。

なおしつこいですが、あくまでもルールに従って規則的に価値を減らしていくことが目的であって実際の価値とは異なることをもう一度思い出しで下さい。ここで、言葉の説明になりますが、本当の価値すなわち市場価格を時価と言い、減価償却計算によって計算された帳簿上の価格を簿価(帳簿価格)と言います。簿価は取得原価-減価償却累計額です。簿価と時価は全然違います

ちなみに、タクシー会社が300円で自動車を購入して、5年間使用したとします。減価償却は終わり簿価は10%の30円になりました。その後どうなるかというと簿記上は何もしません。実際に車は5年間たっとところで必ず使えなくなるわけでもなく、むしろふつうは何の問題もなく使えます。したがって、6年目以降は減価償却費という費用が計上されませんが引き続き売上は計上されます。そうすると損益計算書上、売り上げが計上されても対応する費用が計上されないこととなります。実際に同じ車を使用しているにも関わらず、費用が計上されないのはおかしいのですが、それはさすがに仕方がないとされます。もう資産の価格を減らすことはできないので減価償却できません。ルールを決めてやっている以上仕方がないのです。だから。もちろん耐用年数はしっかりと見積もる必要があります。建物を購入して、耐用年数は5年ですなんていうのはいけません。減価償却は費用ですから、つまり利益を減らし、最終的には税金を減らしますから、新築建物を5年で減価償却しようものなら、減価償却費が過大だといって税務署が飛んできます。

期中売却の仕訳

さて、説明は続きます。備品1,000円を購入しました。そして、耐用年数6年、残存価額10%で減価償却していました。その後購入してちょうど3年が経過したとします。その後備品を買い替えることとなり、その備品を500円で売却した時の仕訳はどうなるでしょうか。

まず、1000-1000×10%=900円が将来しなくてはいけない減価償却額の総額です。そして耐用年数6年(72か月)のところ3年間(36か月)経過していますので、900円×36か月÷72か月で450円だけ減価償却されています(正しくされている前提)。したがって、帳簿上は備品1000円、減価償却累計額△450円となっているはずです(直説法であれば備品550円)。備品の簿価は差額の550円です。これを500円で売却したということは、50円の損をしたということになります。

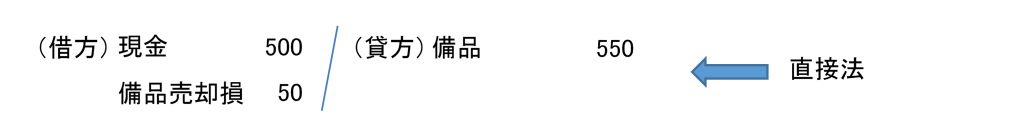

仕訳を見てみましょう。

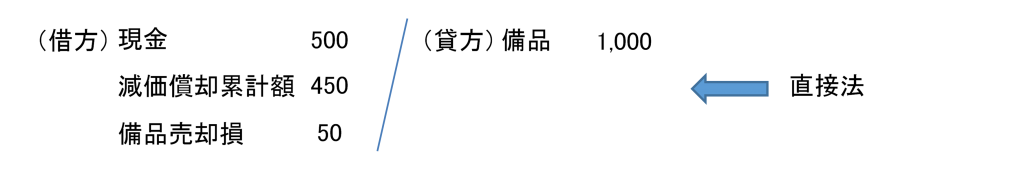

もしくは

この例では簿価よりも低い価格で売却していますから、売却損が出ていますが、当然簿価よりも高い価格で売却すれば売却益が計上されます。なんかパズル見たいですが、たくさん問題を解いて慣れましょう。

いろいろなことを説明したので少し問題を解いて整理してみましょう。

問題演習

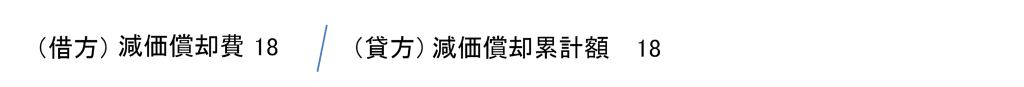

例2 決算日は3月末。4月1日に建物800円を購入。決算整理仕訳を書け。なお、耐用年数は40年で、残存価額は10%とする。

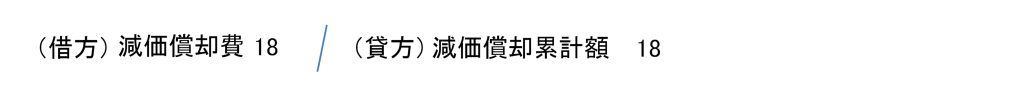

800×0.9×12ヶ月÷480ヶ月=18です。

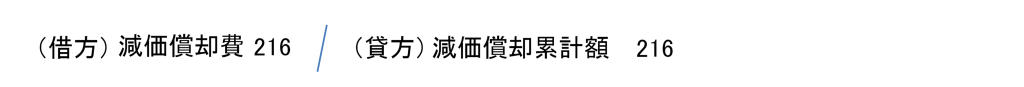

例3 決算日は3月末。決算整理仕訳を書け。なお、試算表には備品1,200、備品減価償却累計額630とある。なお、備品の耐用年数は5年で、残存価額は10%とする。

この例を通じて、もう一度減価償却には、取得原価、耐用年数、残存価額の3要素が必要であることを思い出して下さい。つまり、この問題で減価償却累計額の金額は不要です。間接法を採用している以上、取得原価は1,200円です。したがって、1,200×0.9×12ヶ月÷60ヶ月=216です。

例4 決算日は12月末。9月末に自動車400を購入した。決算整理仕訳を書け。なお、耐用年数は5年で、残存価額は10%とする。

まず、12月決算であることを見落とさないで下さい。400×0.9×3÷60=18です。

例5 決算日は12月末。9月1日に自動車400を購入した。決算整理仕訳を書け。なお、耐用年数は5年で、残存価額は10%とする。

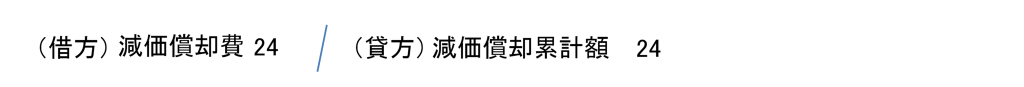

これは、例4と同じと思わないで下さい。9月1日に購入していると言うことは、9月分も減価償却する必要があります。したがって400×0.9×4÷60=24です。

例6 決算日は3月決算。6月末に備品を400円で売却し、代金は現金で受け取った。なお、当該備品の取得原価は600円で、前期末の減価償却累計額は225円であった。当社は、備品は耐用年数5年、残存価額10%で減価償却している。

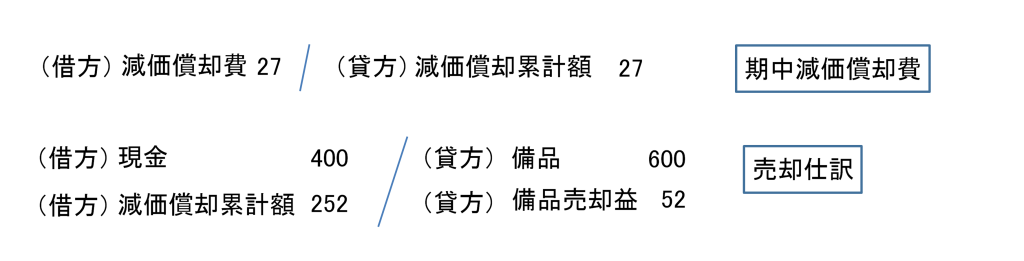

期中売却は注意が必要です。それは、売却時までの減価償却費を計上する必要があるからです。つまり、減価償却とはルールを決めて行う計算ですから、決算整理仕訳として計上します。しかし、期中で売却した時は、備品売却損益を出すために、売却時点での簿価を出す必要があります。この例における減価償却累計額225円は前期末(前期3月末)時点の減価償却累計額ですから、600 – 225 = 375円というのは前期末時点の簿価であり、売却した6月末ではそれから3ヶ月使用しているので、その時点の簿価ではありません。つまり、売却する時に期首から売却する時までの減価償却をしてあげる必要があるのです。そして、そこで初めて簿価が分かり、売却損益も分かることになります。

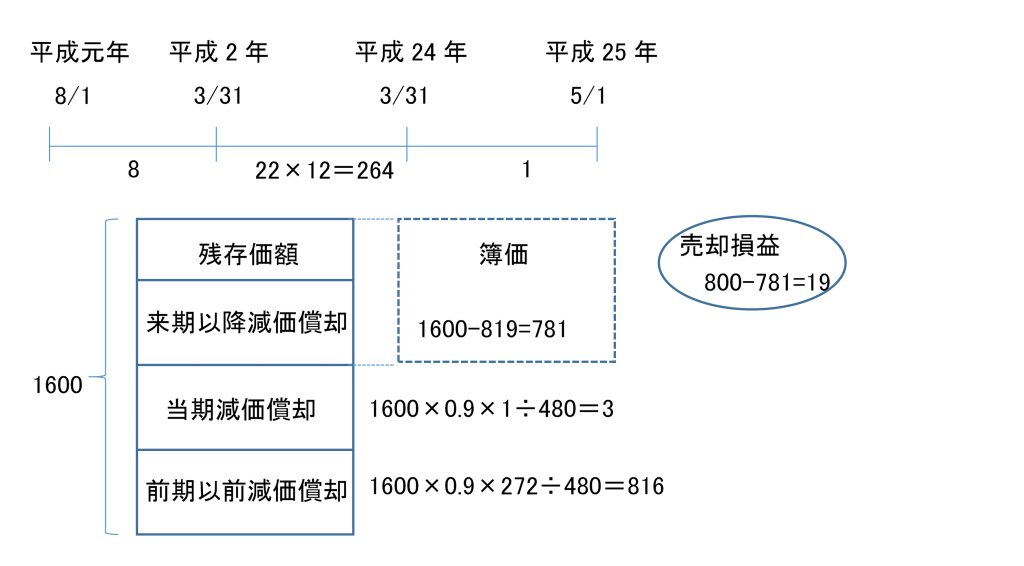

例7 決算日は3月末。平成元年8月1日に建物1,600円を購入した建物を平成25年5月1日に現金800円で売却した。なお、耐用年数は40年で、残存価額は10%とする。売却時の仕訳を書け。なお、前期までの減価償却は適正に行われているとする。

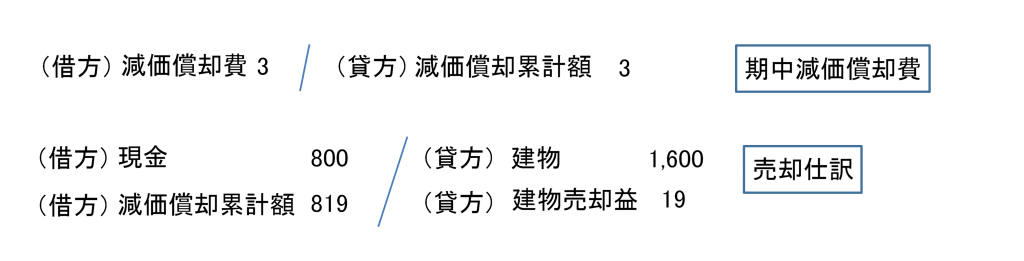

まず、前期末までに減価償却累計額がいくら計上されているかを計算します。使用期間は平成元年8月1日から平成25年3月31日までの272ヶ月です。この計算は早くできるようになって下さい。したがって、1,600×0.9×272ヶ月÷480ヶ月=816です。問題文に前期までの減価償却は適切に行われていると書いてありますから、前期末での減価償却累計額816です。そして、今期5月1日に売却していますから、4月の1ヶ月分の減価償却累計額を計上する必要があります。1600×0.9×1ヶ月÷480ヶ月 = 3です。そしてその結果減価償却累計額は816+3 = 819となります。したがって、売却時の建物の簿価は1,600-819=781であり、その建物を800円で売却したわけですから、売却益が19です。実際に仕訳を書いてみると貸借は一致します。

ちなみにこの問題は本試験レベルの問題ですから、下書きの仕方を書いておきます。

最後に総合問題を一問解いてみましょう。これが解ければ減価償却は卒業です。

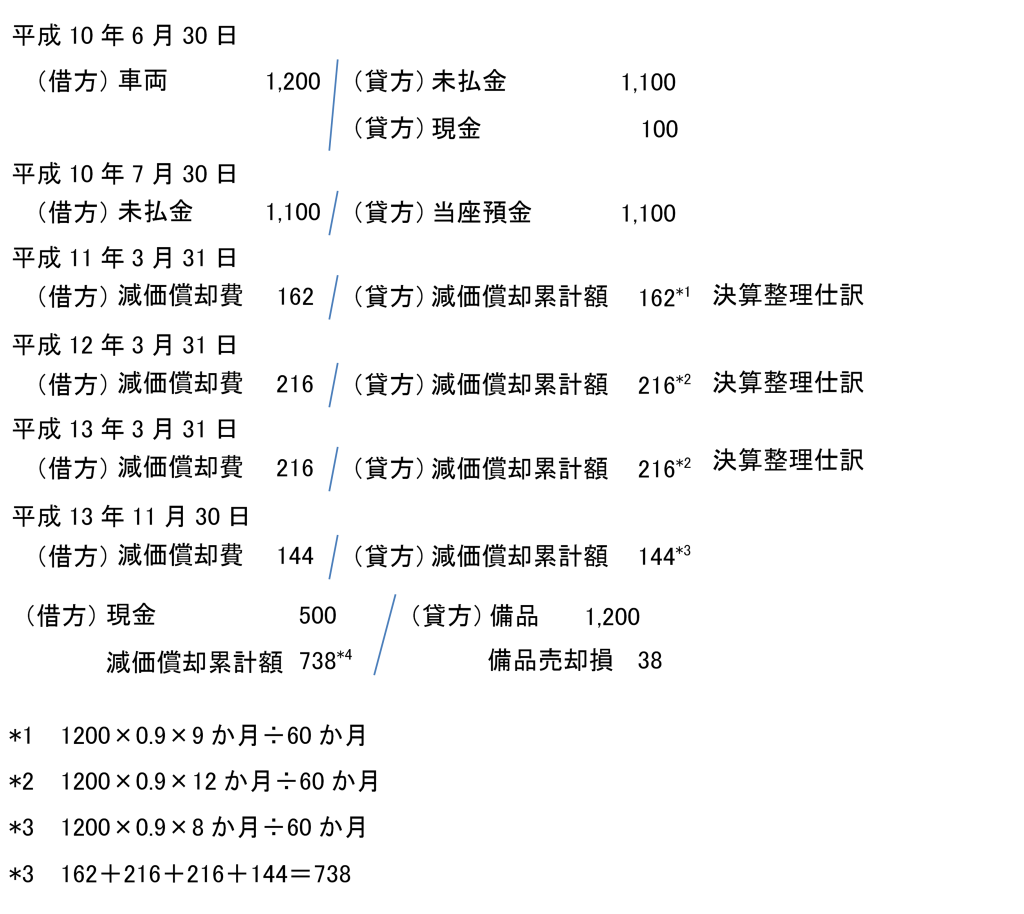

問題

決算期は4月1日から3月31日の1年間

平成10年6月30日に営業用自動車を1100円を購入し、代金は後払いとする。なお、購入に当たり登録手数料100円を現金で払った。

平成10年7月30日に代金を小切手で支払った。

平成13年11月末に当該車両を500円で売却し、代金は現金で受け取った。

耐用年数は5年で残存価格は10%とする。

固定資産に関する必要な仕訳を全部書きなさい。

解答

購入してから、毎期末に減価償却をする必要がありますが、平成10年度は6月末に購入しており、7月1日から使用しているため、減価償却は9か月分であることに注意する必要があります。また、平成13年度は期末になる前に売却していますが、売却するまでの8か月間使用していますのでその分の減価償却をしてあげる必要があります。その仕訳をして初めて売却時点での簿価が正しく計算されます。

以上、少しややこしいですが、固定資産の減価償却でした。最後に一つ言い忘れましたが、土地は使用するという概念がないため、固定資産ではありますが、減価償却しません(地盤沈下で消滅する予定があれば別)。

#うー、本当にあと1週間早くこのサイトを知っていれば… ま、1週間の勉強で

受かろう、というのがおこがましいのですが…

1)

1.1)例1の問題文 耐用年数は5年でございませんでしょうか?

1.2)減価償却のスケジュールの「なおしつこいですが、…」で始まる段落の最後。

簿価と時価は【前々】違います。 「全然」かと(^^;

2)

例4 9月末に自動車400を購入したのでしたら、9月30日の1日間利用しているので、

9月も償却にカウントしなくてはならない、と思うのですが、いかがでございますでしょうか? 「利用は翌日から」という規則がございますのでしょうか?(最後の総合問題も同じございます。)

ご指摘ありがとうございます。耐用年数は5年ですし、誤字もご指摘の通り。修正しました。月末購入についてですが、ルール的には減価償却は利用日から開始します。したがって、ご指摘の通り、「購入した」だけだといつから償却するのか判断できませんね、すみません。受験簿記的には、月末購入は翌月から償却が通常かと思いますが、本試験では必ず「翌月初から使用している」等の指示が入るはずです。もちろん、その日から使用したのであれば(受験簿記上レアかと思いますが)、月割りする以上、購入月分の償却費も計上しなくてはいけないと思います。